SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Serg_V |Предложение инвесторам

- 25 мая 2013, 14:28

- |

Здравствуйте!

У меня предложение для инвесторов (если таковые тут имеются) по размещению денег в наш портфель алгоритмических стратегий (автоматизированные алгоритмы). Частично торговые роботы из портфеля представлены у нас на сайте http://rusalgo.com/robots/arenda-robotov.html, о некоторых я уже ранее писал, а какие-то вообще нигде не светились. Все работает как единое целое, показывает достаточно стабильный результат. Сразу хочу сказать – НЕ грааль. Бывают периоды застоев и просадок, последний пример это 10.12 – 03.12 (6 месяцев боковика). Но на продолжительном интервале портфель все равно обыгрывает рынок.

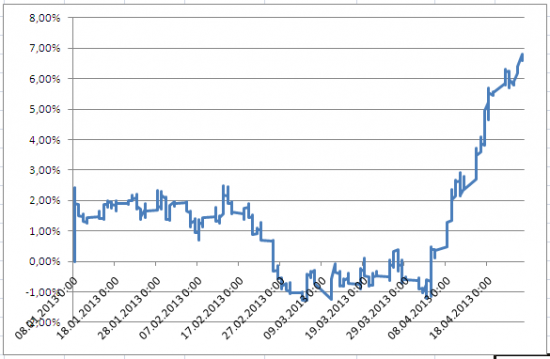

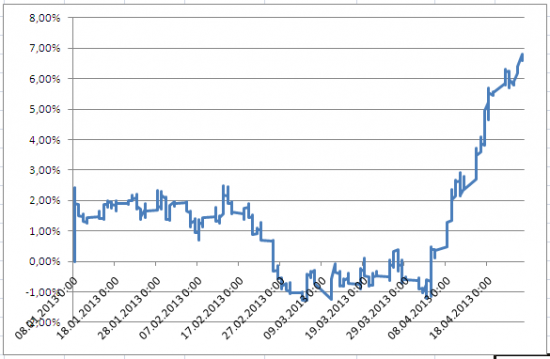

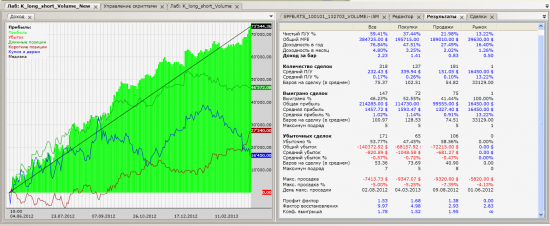

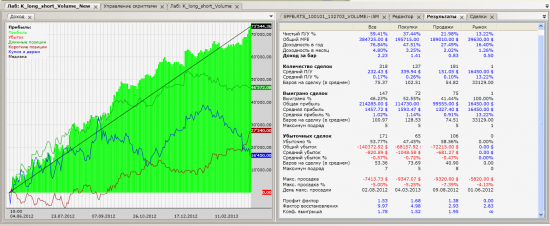

Вот еквити с начала 2013 года:

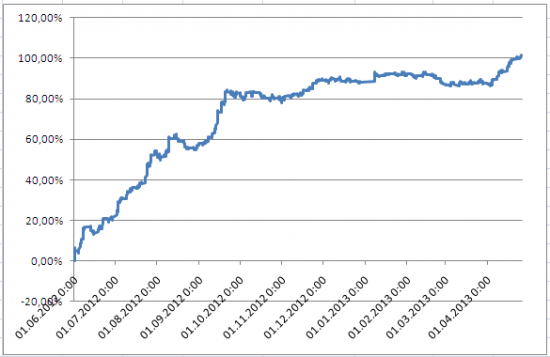

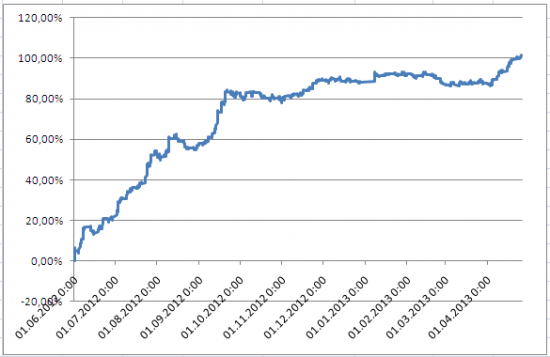

Вот еквити за последний календарный год:

( Читать дальше )

У меня предложение для инвесторов (если таковые тут имеются) по размещению денег в наш портфель алгоритмических стратегий (автоматизированные алгоритмы). Частично торговые роботы из портфеля представлены у нас на сайте http://rusalgo.com/robots/arenda-robotov.html, о некоторых я уже ранее писал, а какие-то вообще нигде не светились. Все работает как единое целое, показывает достаточно стабильный результат. Сразу хочу сказать – НЕ грааль. Бывают периоды застоев и просадок, последний пример это 10.12 – 03.12 (6 месяцев боковика). Но на продолжительном интервале портфель все равно обыгрывает рынок.

Вот еквити с начала 2013 года:

Вот еквити за последний календарный год:

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 30 )

Блог им. Serg_V |Рост эффективности алгоритмических стратегий

- 22 мая 2013, 20:14

- |

Здравствуйте!

Подвел итоги о результатах управления портфелем алгоритмических стратегий .

Сразу скажу — не ожидал такого роста эффективности большинства алгоритмов за последние два месяца, которые имеют различные веса в моем портфеле. Под эффективностью понимаю не абсолютные доходности, а именно параметры качества управления (абсолютная доходность конечно то же) такие как Доходность/Макс просадка, просадка, % прибыльных сделок. И рост обусловлен не направленным рынком в последнее время (практически исключил трендовые стратегии), а ростом четкости именно тех неэффективностей, которые обнаружил не менее полугода назад. Т.е алгоритмы стали более четче укладываться в ожидания.

Этот момент затронул к тому, что многие системные трейдеры очень «вымотались» из – за стагнации рынка в целом за последние 7-8 месяцев и как следствия стратегии очень сильно не оправдали себя. Это, конечно, так же касается качества систем.

( Читать дальше )

Подвел итоги о результатах управления портфелем алгоритмических стратегий .

Сразу скажу — не ожидал такого роста эффективности большинства алгоритмов за последние два месяца, которые имеют различные веса в моем портфеле. Под эффективностью понимаю не абсолютные доходности, а именно параметры качества управления (абсолютная доходность конечно то же) такие как Доходность/Макс просадка, просадка, % прибыльных сделок. И рост обусловлен не направленным рынком в последнее время (практически исключил трендовые стратегии), а ростом четкости именно тех неэффективностей, которые обнаружил не менее полугода назад. Т.е алгоритмы стали более четче укладываться в ожидания.

Этот момент затронул к тому, что многие системные трейдеры очень «вымотались» из – за стагнации рынка в целом за последние 7-8 месяцев и как следствия стратегии очень сильно не оправдали себя. Это, конечно, так же касается качества систем.

( Читать дальше )

Блог им. Serg_V |Стратегия корреляции с зарубежными площадками

- 10 мая 2013, 13:57

- |

Здравствуйте!

Прежде всего хочу поздравить всех с Великим Днем Победы!

И в очередной раз написал топик технического характера, с описанием самой стабильной и надежной алгоритмической стратегией.

Цель статьи – показать эффективность стратегии, основанной на привязке движения нашего рынка к открытиям зарубежных площадок.

Стратегия является направленного типа, т.е зарабатывает за счет движения из точки A в точку B.

Основная идея стратегии – анализ поведения цены относительно зарубежных площадок в определенные моменты, т.е чрезмерное отклонение.

Из параметров стратегия имеет только время открытия, величину отклонения цены, время удержании в позиции, стоп-лосс и тейк-профит. Т.е оптимизация практически отсутствует!

Отклонения заметил летом 2012г, провел тщательный анализ. И через месяц появилась стабильная стратегия, с минимумом параметров и растущей кривой доходности на всем временном интервале.

( Читать дальше )

Прежде всего хочу поздравить всех с Великим Днем Победы!

И в очередной раз написал топик технического характера, с описанием самой стабильной и надежной алгоритмической стратегией.

Цель статьи – показать эффективность стратегии, основанной на привязке движения нашего рынка к открытиям зарубежных площадок.

Стратегия является направленного типа, т.е зарабатывает за счет движения из точки A в точку B.

Основная идея стратегии – анализ поведения цены относительно зарубежных площадок в определенные моменты, т.е чрезмерное отклонение.

Из параметров стратегия имеет только время открытия, величину отклонения цены, время удержании в позиции, стоп-лосс и тейк-профит. Т.е оптимизация практически отсутствует!

Отклонения заметил летом 2012г, провел тщательный анализ. И через месяц появилась стабильная стратегия, с минимумом параметров и растущей кривой доходности на всем временном интервале.

( Читать дальше )

Блог им. Serg_V |Оценка алгоритма. LONG ONLY

- 28 апреля 2013, 15:43

- |

Здравствуйте!

Каждую неделю оцениваю результаты отдельно каждого алгоритма и совокупную работу в целом композита алгоритмических стратегий.

Т.е есть анализ заявленных параметров отдельных алгоритмов и всего портфеля в еденицу. Составляющая работы трейдера так же сводится к оценке текущей динамики и сопоставления к заявленным ожиданиям и правильная балансировка (расчет удельных весов систем) в общей системе. Но работа достаточно тонкая, поскольку достаточно сложно спрогнозировать будущую волатильность, если даже весь композит стратегий представляет собой инвариантную систему (нейтральную к направлению рынка).

3 квартал 2012г был достаточно сложный для всего портфеля. Были пересмотрены уровень максимальных просадок, длина просадок, баланс систем, исключены трендовые системы, добавлены быстрые краткосрочные системы, увеличились требования к качеству систем.

( Читать дальше )

Каждую неделю оцениваю результаты отдельно каждого алгоритма и совокупную работу в целом композита алгоритмических стратегий.

Т.е есть анализ заявленных параметров отдельных алгоритмов и всего портфеля в еденицу. Составляющая работы трейдера так же сводится к оценке текущей динамики и сопоставления к заявленным ожиданиям и правильная балансировка (расчет удельных весов систем) в общей системе. Но работа достаточно тонкая, поскольку достаточно сложно спрогнозировать будущую волатильность, если даже весь композит стратегий представляет собой инвариантную систему (нейтральную к направлению рынка).

3 квартал 2012г был достаточно сложный для всего портфеля. Были пересмотрены уровень максимальных просадок, длина просадок, баланс систем, исключены трендовые системы, добавлены быстрые краткосрочные системы, увеличились требования к качеству систем.

( Читать дальше )

Блог им. Serg_V |Доходность систем с низкой корреляцией

- 21 апреля 2013, 16:18

- |

Суть проблемы и подхода

У системных трейдеров зачастую стоит вопрос, как правильно распределить средства счета между алгоритмическими системами с целью добиться максимально стабильных результатов. Под стабильными результатами понимаю максимальное количество прибыльных месяцев (70-90%), минимальная просадка (менее заданной), минимальная длина просадки (не более 2х месяцев), соотношение Доходность/Максимальная просадка не менее 1/3-1/5 на годовом интервале.

Для просоты и очевидности для наших целей рассмотрим пример комбинации двух алгоритмических стратегий (100% формализованных и автоматизированных), которые в реале торгуются не менее полу года, имеют четкую понятную логику и проверены на всех фазах рынка. Что бы иметь ожидания от системы на благоприятных и не благоприятных для нее фазах рынка. Я в своем портфеле использую 10 алгоритмов.

( Читать дальше )

У системных трейдеров зачастую стоит вопрос, как правильно распределить средства счета между алгоритмическими системами с целью добиться максимально стабильных результатов. Под стабильными результатами понимаю максимальное количество прибыльных месяцев (70-90%), минимальная просадка (менее заданной), минимальная длина просадки (не более 2х месяцев), соотношение Доходность/Максимальная просадка не менее 1/3-1/5 на годовом интервале.

Для просоты и очевидности для наших целей рассмотрим пример комбинации двух алгоритмических стратегий (100% формализованных и автоматизированных), которые в реале торгуются не менее полу года, имеют четкую понятную логику и проверены на всех фазах рынка. Что бы иметь ожидания от системы на благоприятных и не благоприятных для нее фазах рынка. Я в своем портфеле использую 10 алгоритмов.

( Читать дальше )

Блог им. Serg_V |Контр-трендовая стратегия

- 13 апреля 2013, 17:55

- |

Здравствуйте!

В последнее время рынок значительно оживился, порадовал своими техничными движениями. Портфель моих алгоритмов дал значительный прирост за последние 6 торговых дней. Значительно продвинулись с товарищем в разработке нейтральных стратегий. Прошли первые сделки по одной из таких стратегий.

За последние 6 месяцев полностью исключил из портфеля трендовые стратегии. Есть конечно алгоритмы, которые удерживаю позицию до 2 недель, но их уд вес составляет не более 10% во всем портфеле.

Считаю что в портфеле должны быть алгоритмы инвариантны к рынку. Т.е не привязанные к глобальным настроениям и тенденциям. Например краткосрочные внутредневные контр-трендовые алгоритмы. Зачастую внутри дня бывают выносы, с последующим краткосрочным движением против выноса. Такие моменты нужно использовать.

Мой алгоритм для большей надежности использует 3 входа (инструмент фьючер на индекс РТС, таймфрейм 1 мин), основанных на разных неэффективностях. Первый мониторит экстремумы, идентифицирует ложный прорыв и скорость разворота. Вход в позицию, далее трейлинг позиции. Второй мониторит ложный пробой волатильности, далее скорость разворота и объем на прорыве. Третий аналогичен второму, но вход более инерционный, для большей надежности. В итоге имеем систему, без переноса позиции через ночь с 3 мя достаточно точными входами. Только шорт (лонг достаточно не стабильны, поэтому исключил).

( Читать дальше )

В последнее время рынок значительно оживился, порадовал своими техничными движениями. Портфель моих алгоритмов дал значительный прирост за последние 6 торговых дней. Значительно продвинулись с товарищем в разработке нейтральных стратегий. Прошли первые сделки по одной из таких стратегий.

За последние 6 месяцев полностью исключил из портфеля трендовые стратегии. Есть конечно алгоритмы, которые удерживаю позицию до 2 недель, но их уд вес составляет не более 10% во всем портфеле.

Считаю что в портфеле должны быть алгоритмы инвариантны к рынку. Т.е не привязанные к глобальным настроениям и тенденциям. Например краткосрочные внутредневные контр-трендовые алгоритмы. Зачастую внутри дня бывают выносы, с последующим краткосрочным движением против выноса. Такие моменты нужно использовать.

Мой алгоритм для большей надежности использует 3 входа (инструмент фьючер на индекс РТС, таймфрейм 1 мин), основанных на разных неэффективностях. Первый мониторит экстремумы, идентифицирует ложный прорыв и скорость разворота. Вход в позицию, далее трейлинг позиции. Второй мониторит ложный пробой волатильности, далее скорость разворота и объем на прорыве. Третий аналогичен второму, но вход более инерционный, для большей надежности. В итоге имеем систему, без переноса позиции через ночь с 3 мя достаточно точными входами. Только шорт (лонг достаточно не стабильны, поэтому исключил).

( Читать дальше )

Блог им. Serg_V |Алгоритм идентификации покупки крупных объемов фондами

- 08 апреля 2013, 11:11

- |

Здравствуйте!

В очередной раз представляю Вашему вниманию одну из своих разработок в области системной торговли, с целью предоставления информации интересующихся данной областью трейдеров.

Уже приводил подобную систему, данная имеет некоторое добавление в плане разноса сделок во времени, а разной длительностью удержания позиции.

Изучив достаточно информации о механизмах покупки крупных объемах бумаг фондами, именно дат, времени покупок и характер поведения рынка. Систематизировал и формализовал набор правил, которые «зашил» в данный алгоритм.

Алгоритм работает на фьючерсе на индекс РТС. На уровне идеи используется только дата и время покупки. На уровне алгоритма добавлен некий фильтр, который идентифицирует силу движения, возникающую от покупок. Для большей эффективности систему разбил на 2 входа. Цель первого входа взять краткосрочное движение, цель второго- взять некоторое среднесрочное движение, возникшее вследствии серии покупок. Система имеет первоначальный стоп, трейлинг стоп по волатильности, тейк-профит по волатильности.

( Читать дальше )

В очередной раз представляю Вашему вниманию одну из своих разработок в области системной торговли, с целью предоставления информации интересующихся данной областью трейдеров.

Уже приводил подобную систему, данная имеет некоторое добавление в плане разноса сделок во времени, а разной длительностью удержания позиции.

Изучив достаточно информации о механизмах покупки крупных объемах бумаг фондами, именно дат, времени покупок и характер поведения рынка. Систематизировал и формализовал набор правил, которые «зашил» в данный алгоритм.

Алгоритм работает на фьючерсе на индекс РТС. На уровне идеи используется только дата и время покупки. На уровне алгоритма добавлен некий фильтр, который идентифицирует силу движения, возникающую от покупок. Для большей эффективности систему разбил на 2 входа. Цель первого входа взять краткосрочное движение, цель второго- взять некоторое среднесрочное движение, возникшее вследствии серии покупок. Система имеет первоначальный стоп, трейлинг стоп по волатильности, тейк-профит по волатильности.

( Читать дальше )

Блог им. Serg_V |Хороший алгоритм, торгующий краткосрочный контр-тренд

- 06 апреля 2013, 14:01

- |

Здравствуйте!

Примерно с сентября 2012г по сей день рынок стал достаточно сложный для стратегий, которые адаптированы под волатильный рынок 2011г. С того времени и эффективность моих стратегий достаточно упала. В свою очередь это дает хороший толчок для создания алгоритмов, которые бы учитывали текущую слабоволатильную коньюктуру. В то же время система должна иметь свою четкую и понятную логику за счет чего она зарабатывает, что б дать объектиный прогноз дальнейшего поведения системы.

Итак, система тестировалась на интервале 06.12-11.01.12. Учитывает фазы рынка как направленного движения так и низкоамплитудного боковика. Чистая рыночная торговля (без изменения параметров) – 01.2010 и 11.01.2013. Т.е полученные стабильные результаты в период 06.12-11.01.12 я накладываю на 01.2010 и 11.01.2013. И отслеживаю насколько они стабильны и соответствуют заявленным критериям качества.

Основная идея — Система работает против общепринятых рыночных стереотипов: усредняет

убыточную позицию и закрывает относительно небольшую и быструю прибыль. В

основе системы лежит идея с усреднениями убыточных позиций против

движения. В данном варианте всего 4 усреднения (каждая по 25% счета).

Конечно есть еще дополнительные нюансы, которые я бы не хотел раскрывать.

Но суть именно такая. Система не является граалем, когда на рынке наступает время крупных

движений — она терпит убытки. Например в 2009 работала

еле-еле почти весь год. Также может давать просадки в ударные дни, когда

хорошо зарабатывают трендовые системы. С другой стороны данная система

отлично отрабатывает «тухлый» рынок, а в особенности такие формации как

«расширяющийся трейугольник», ложные выносы и т.п.

Эквити и параметры с 01.01.2010

что — то картинки сегодня не добавляются, поэтому даю ссылки.

screencast.com/t/V1YUYVKEC

Эквити и параметры с 01.09.2012 и пример сделок.

screencast.com/t/I1OhKnKKzqDO

screencast.com/t/0Mw0BZ0gITd

Алгоритм реализован на языке C# под терминал ТСлаб.

Подобные алгоритмы выкладываю на профессиональном ресурсе по аренде торговых роботов

algolaba.com

Помогаю в реализации идей на C#.

Вопросы на почту [email protected]

Примерно с сентября 2012г по сей день рынок стал достаточно сложный для стратегий, которые адаптированы под волатильный рынок 2011г. С того времени и эффективность моих стратегий достаточно упала. В свою очередь это дает хороший толчок для создания алгоритмов, которые бы учитывали текущую слабоволатильную коньюктуру. В то же время система должна иметь свою четкую и понятную логику за счет чего она зарабатывает, что б дать объектиный прогноз дальнейшего поведения системы.

Итак, система тестировалась на интервале 06.12-11.01.12. Учитывает фазы рынка как направленного движения так и низкоамплитудного боковика. Чистая рыночная торговля (без изменения параметров) – 01.2010 и 11.01.2013. Т.е полученные стабильные результаты в период 06.12-11.01.12 я накладываю на 01.2010 и 11.01.2013. И отслеживаю насколько они стабильны и соответствуют заявленным критериям качества.

Основная идея — Система работает против общепринятых рыночных стереотипов: усредняет

убыточную позицию и закрывает относительно небольшую и быструю прибыль. В

основе системы лежит идея с усреднениями убыточных позиций против

движения. В данном варианте всего 4 усреднения (каждая по 25% счета).

Конечно есть еще дополнительные нюансы, которые я бы не хотел раскрывать.

Но суть именно такая. Система не является граалем, когда на рынке наступает время крупных

движений — она терпит убытки. Например в 2009 работала

еле-еле почти весь год. Также может давать просадки в ударные дни, когда

хорошо зарабатывают трендовые системы. С другой стороны данная система

отлично отрабатывает «тухлый» рынок, а в особенности такие формации как

«расширяющийся трейугольник», ложные выносы и т.п.

Эквити и параметры с 01.01.2010

что — то картинки сегодня не добавляются, поэтому даю ссылки.

screencast.com/t/V1YUYVKEC

Эквити и параметры с 01.09.2012 и пример сделок.

screencast.com/t/I1OhKnKKzqDO

screencast.com/t/0Mw0BZ0gITd

Алгоритм реализован на языке C# под терминал ТСлаб.

Подобные алгоритмы выкладываю на профессиональном ресурсе по аренде торговых роботов

algolaba.com

Помогаю в реализации идей на C#.

Вопросы на почту [email protected]

Блог им. Serg_V |Стратегия под текущий низковолатильный рынок

- 30 марта 2013, 17:00

- |

Здравствуйте!

Еще раз выкладываю стратегию с целью возможной пользы трейдерам в правильной интерпритации объемов.

Потратив достаточно времени, изучая влияние вертикального объема на движения цен, разработал стратегию которая использует объем торгов и преимущественно работает на флэтовой фазе рынка.

Алгоритм основан на анализе важных уровней и объема проходящих на этих уровнях.

Т.е основная логика, «срыв» стопов, которые находятся за уровнем, и всплеск объема на этом баре, но не абсолютного объема (т.к он меняется постоянно), а в сравнении за период.

Заметьте, что логика противоречит общепринятому подходу – прорыв уровня, сопровождающеся подтверждением объема. А наш алгоритм входит против движения. Выход осуществляем по стоп-лоссу, короткому тейк – профиту, и объему.

В боевом режиме алгоритм торгуется с 06.2012. Но с 12.12 внес некоторые поправки, для адаптации к текущему низковолатильному рынку. Эквити, параметры, трейды приведены ниже.

( Читать дальше )

Еще раз выкладываю стратегию с целью возможной пользы трейдерам в правильной интерпритации объемов.

Потратив достаточно времени, изучая влияние вертикального объема на движения цен, разработал стратегию которая использует объем торгов и преимущественно работает на флэтовой фазе рынка.

Алгоритм основан на анализе важных уровней и объема проходящих на этих уровнях.

Т.е основная логика, «срыв» стопов, которые находятся за уровнем, и всплеск объема на этом баре, но не абсолютного объема (т.к он меняется постоянно), а в сравнении за период.

Заметьте, что логика противоречит общепринятому подходу – прорыв уровня, сопровождающеся подтверждением объема. А наш алгоритм входит против движения. Выход осуществляем по стоп-лоссу, короткому тейк – профиту, и объему.

В боевом режиме алгоритм торгуется с 06.2012. Но с 12.12 внес некоторые поправки, для адаптации к текущему низковолатильному рынку. Эквити, параметры, трейды приведены ниже.

( Читать дальше )

Блог им. Serg_V |Стратегия под текущий вялый рынок

- 27 марта 2013, 11:57

- |

Здравствуйте!

Потратив достаточно времени, изучая влияние вертикального объема на движения цен, разработал стратегию которая использует объем торгов и преимущественно работает на флэтовой фазе рынка.

Алгоритм основан на анализе важных уровней и объема проходящих на этих уровнях.

Т.е основная логика, «срыв» стопов, которые находятся за уровнем, и всплеск объема на этом баре, но не абсолютного объема (т.к он меняется постоянно), а в сравнении за период.

Заметьте, что логика противоречит общепринятому подходу – прорыв уровня, сопровождающеся подтверждением объема. А наш алгоритм входит против движения. Выход осуществляем по стоп-лоссу, короткому тейк – профиту, и объему.

В боевом режиме алгоритм торгуется с 06.2012. Но с 12.12 внес некоторые поправки, для адаптации к текущему низковолатильному рынку. Эквити, параметры, трейды приведены ниже.

( Читать дальше )

Потратив достаточно времени, изучая влияние вертикального объема на движения цен, разработал стратегию которая использует объем торгов и преимущественно работает на флэтовой фазе рынка.

Алгоритм основан на анализе важных уровней и объема проходящих на этих уровнях.

Т.е основная логика, «срыв» стопов, которые находятся за уровнем, и всплеск объема на этом баре, но не абсолютного объема (т.к он меняется постоянно), а в сравнении за период.

Заметьте, что логика противоречит общепринятому подходу – прорыв уровня, сопровождающеся подтверждением объема. А наш алгоритм входит против движения. Выход осуществляем по стоп-лоссу, короткому тейк – профиту, и объему.

В боевом режиме алгоритм торгуется с 06.2012. Но с 12.12 внес некоторые поправки, для адаптации к текущему низковолатильному рынку. Эквити, параметры, трейды приведены ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс